Τις συνθήκες υπό τις οποίες οδηγήθηκε σε «λουκέτο» η Silicon Valley Bank (SVB), αλλά και τα πρόσωπα που είχαν κεντρικό ρόλο στην διαμόρφωση των εν λόγω συνθηκών αναζητούν οι αναλυτές, την ώρα που οι αρχές σε Ευρώπη και Αμερική επιδιώκουν να διασφαλίσουν και την ομαλή λειτουργία των τραπεζικού συστήματος, αλλά και να αποτρέψουν το ενδεχόμενο του ντόμινο.

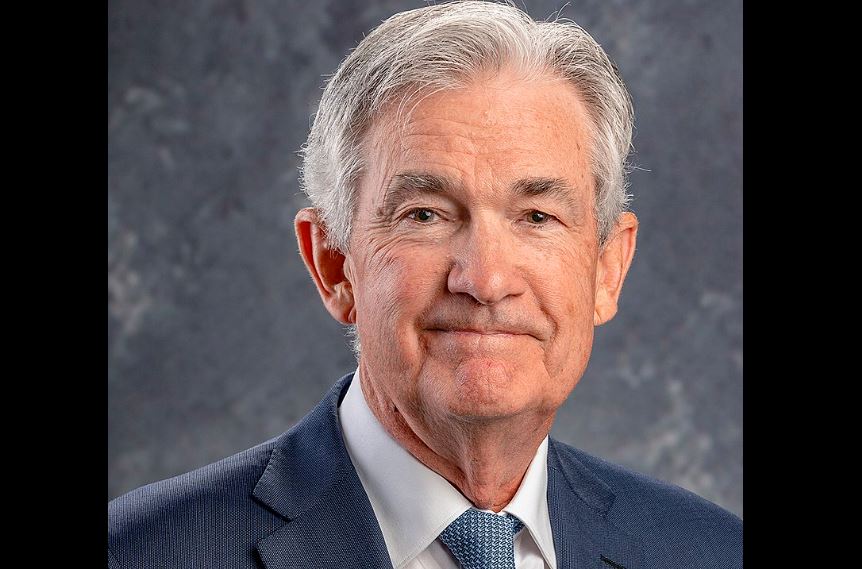

Από τις αναλύσεις προκύπτει ότι βασική αιτία για την χρεοκοπία, είναι η αλλαγή της αμερικανικής οικονομικής πολιτικής, γεγονός που καθιστά τον διοικητή της Κεντρικής Τράπεζας των ΗΠΑ, της διάσημης Fed, Τζερόμ Πάουελ, βασικό ένοχο και υπό μίαν έννοια άθελά του «δολοφόνο» της SVB. Προφανώς ο Τζερόμ Πάουελ δεν είχε την παραμικρή πρόθεση να ανοίξει έναν ασκό Αιόλου και να προκαλέσει μια θύελλα ανάλογη με εκείνη που προκάλεσε την χρεοκοπία της Lehman Brothers.

Ο μηχανισμός της κατάρρευσης

Ωστόσο είναι πολύ πιθανό να το πέτυχε. Η SVB συγκέντρωνε τα κεφάλαια των εταιριών τεχνολογίας αιχμής, και των startups. Αυτοί ήταν οι βασικοί της πελάτες. Και τα επένδυε σε μακροπρόθεσμα ομόλογα. Η συγκεκριμένη επένδυση εθεωρείτο λογική κίνηση ήταν λογική, γιατί τα μακροπρόθεσμα ομόλογα προσφέρουν συγκεκριμένες αποδόσεις που επιτρέπουν στην τράπεζα να πληρώνει τους τόκους από τις καταθέσεις στους πελάτης της και να της μένει και κέρδος.

Αυτό το τοπίο άλλαξε όμως όταν η FED άλλαξε την νομισματική της πολιτική και, από τα μηδενικά επιτόκια, προχώρησε σε επιθετικές αυξήσεις των επιτοκίων, για να αντιμετωπίσει τον πληθωρισμό. Ήταν μια ενέργεια που σημειώθηκε αντιστοίχως και στην Ευρώπη από την Ευρωπαϊκή Κεντρική Τράπεζα. Αυτή η αλλαγή στην πολιτική της FED είχε ως αποτέλεσμα η αξία των μακροπρόθεσμων ομολόγων στη δευτερογενή αγορά να καταρρεύσει. Και αυτό γιατί δεν υπήρχε λόγος να επενδύσει κάποιος σε ομόλογα πέντε ή επτά ετών με αποδόσεις κάτω του 2%, την στιγμή που με την άνοδο των επιτοκίων υπήρχαν νέες εκδόσεις ομολόγων που πρόσφεραν αποδόσεις που ξεπερνούσαν και το 5%.

Στην πράξη αυτό σήμαινε ότι η SVB είχε στα χέρια της ομόλογα πολλών δισεκατομμυρίων, η αξία των οποίων ήταν πολύ χαμηλότερη σε σχέση με την τιμή κτήσης. Άρα η επένδυση αυτή έπαψε να της αποδίδει χρήματα αρκετά για να πληρώνει τους καταθέτες της. Τα ομόλογα που είχε αγοράσει δεν απέδιδαν πια. Αυτό κατέστρεψε την κεφαλαιακή της επάρκεια, η οποία υπολογιζόταν με βάση την τρέχουσα τιμή των ομολόγων. Στην πράξη τα ομόλογα που είχε δεν της απέφεραν όσα είχε υπολογίσει ότι θα της αποφέρουν όταν τα αγόραζε.

Η «τέλεια καταιγίδα»

Οι πελάτες της όμως, (οι startups) είχαν και έχουν συνεχώς τεράστιες ανάγκες κεφαλαίων για να χρηματοδοτηθούν. Η SVB δεν μπορούσε πια να τις καλύψει. Είχε μεγάλες αναλήψεις, αλλά δεν είχε ρευστό για να τις καλύψει.

Έτσι η Τράπεζα βρέθηκε εκτεθειμένη σε μια σειρά συνθηκών που οδηγούσαν μα μαθηματική ακρίβεια στην χρεοκοπία. Άρχισε να πουλάει ομόλογα με ζημία για να καλύψει τις ανάγκες των πελατών της και αναγκάστηκε να αντλήσει κεφάλαια από τις αγορές για να καλύψει το κενό. Αλλά κανείς δεν την δάνειζε στην αγορά, ξέροντας την δυσμενή της θέση. Το φαινόμενο λέγεται bank run και το επόμενο στάδιο είναι η παταγώδης κατάρρευση. Η χρεοκοπία.